जब बात निवेश की आती है, तो हर व्यक्ति के मन में एक ही सवाल होता है: “मेरा पैसा कहाँ सबसे सुरक्षित और सबसे अधिक रिटर्न देगा?” भारतीय निवेशकों के बीच दो सबसे लोकप्रिय विकल्प हमेशा से चर्चा का विषय रहे हैं – बैंक फिक्स्ड डिपॉजिट (FD) और शेयर बाजार (Stock Market)। एक तरफ सुरक्षा और निश्चित रिटर्न का वादा है, तो दूसरी तरफ उच्च रिटर्न की संभावना और जोखिम का रोमांच।

यह लेख आपको इन दोनों निवेश माध्यमों का विस्तृत विश्लेषण प्रदान करेगा, यह समझने में मदद करेगा कि कौन सा विकल्प आपके वित्तीय लक्ष्यों और जोखिम सहनशीलता के लिए सबसे उपयुक्त है।

बैंक FD (फिक्स्ड डिपॉजिट) – सुरक्षा और स्थिरता का प्रतीक

बैंक FD, या सावधि जमा, निवेश का एक ऐसा माध्यम है जहाँ आप एक निश्चित अवधि के लिए एक निश्चित ब्याज दर पर पैसा जमा करते हैं। यह भारत में सबसे पारंपरिक और सुरक्षित निवेश विकल्पों में से एक माना जाता है।

क्या है? आप अपनी पूंजी को बैंक में 7 दिन से लेकर 10 साल तक की अवधि के लिए जमा करते हैं, जिस पर आपको पहले से तय ब्याज दर मिलती है। अवधि पूरी होने पर आपको मूलधन के साथ ब्याज भी मिल जाता है।

बैंक FD के फायदे (Pros of Bank FD):

- उच्च सुरक्षा (High Safety): आपकी मूल पूंजी की सुरक्षा सुनिश्चित होती है। भारतीय रिज़र्व बैंक (RBI) के अधीन डिपॉजिट इंश्योरेंस एंड क्रेडिट गारंटी कॉरपोरेशन (DICGC) ₹5 लाख तक की जमा राशि का बीमा करता है, भले ही बैंक दिवालिया हो जाए।

- निश्चित रिटर्न (Fixed Returns): आपको निवेश करने से पहले ही पता होता है कि आपको कितना ब्याज मिलेगा, जिससे वित्तीय योजना बनाना आसान हो जाता है। वर्तमान में, बैंक FD पर औसत ब्याज दरें लगभग 6.5% से 7.5% प्रति वर्ष हैं (वरिष्ठ नागरिकों को थोड़ा अधिक मिल सकता है)।

- सरलता (Simplicity): FD खोलना और समझना बहुत आसान है। इसमें किसी विशेष वित्तीय ज्ञान की आवश्यकता नहीं होती।

- नियमित आय (Regular Income): यदि आप मासिक, त्रैमासिक या वार्षिक ब्याज भुगतान का विकल्प चुनते हैं, तो यह आपको नियमित आय भी प्रदान कर सकता है।

बैंक FD के नुकसान (Cons of Bank FD):

- कम रिटर्न (Lower Returns): FD से मिलने वाला रिटर्न आमतौर पर महंगाई दर (Inflation Rate) से कम या उसके बराबर होता है। जून 2025 में भारत की खुदरा महंगाई दर 2.1% रही है, लेकिन ऐतिहासिक रूप से यह 4-6% के बीच रही है। यदि आपका रिटर्न महंगाई से कम है, तो आपके पैसे की क्रय शक्ति (Purchasing Power) समय के साथ कम होती जाती है।

- तरलता पर पेनल्टी (Penalty on Premature Withdrawal): यदि आपको मैच्योरिटी से पहले पैसा निकालना पड़ता है, तो बैंक आमतौर पर ब्याज पर पेनल्टी लगाते हैं, जिससे आपका कुल रिटर्न कम हो जाता है।

- टैक्स (Taxation): FD से अर्जित ब्याज आपकी कुल आय में जोड़ा जाता है और आपके इनकम टैक्स स्लैब के अनुसार टैक्स योग्य होता है। यदि एक वित्तीय वर्ष में FD से ब्याज ₹40,000 (वरिष्ठ नागरिकों के लिए ₹50,000) से अधिक होता है, तो बैंक 10% TDS (स्रोत पर कर कटौती) काटता है। यदि आपके पास पैन कार्ड नहीं है तो यह दर 20% हो सकती है।

बैंक FD किसके लिए अच्छा है? (Who is Bank FD good for?)

- जो निवेशक जोखिम बिल्कुल नहीं लेना चाहते या अपनी पूंजी को सुरक्षित रखना चाहते हैं।

- जिनके अल्पकालिक वित्तीय लक्ष्य हैं (जैसे 1-3 साल में घर के लिए डाउन पेमेंट, शादी के खर्च)।

- जो रिटायरमेंट के बाद निश्चित आय चाहते हैं।

- जिनके पास अतिरिक्त आपातकालीन फंड है जिसे सुरक्षित रखना है।

शेयर बाजार – उच्च रिटर्न और अवसरों का सागर

शेयर बाजार, जिसे इक्विटी बाजार भी कहते हैं, वह जगह है जहाँ कंपनियों के शेयर खरीदे और बेचे जाते हैं। जब आप शेयर खरीदते हैं, तो आप उस कंपनी के एक छोटे हिस्से के मालिक बन जाते हैं।

क्या है? निवेशक डीमैट और ट्रेडिंग खाते के माध्यम से सूचीबद्ध कंपनियों के शेयर खरीदते और बेचते हैं। कंपनियों के मुनाफे और बाजार की मांग के आधार पर शेयरों की कीमत ऊपर या नीचे जा सकती है।

शेयर बाजार के फायदे (Pros of Stock Market):

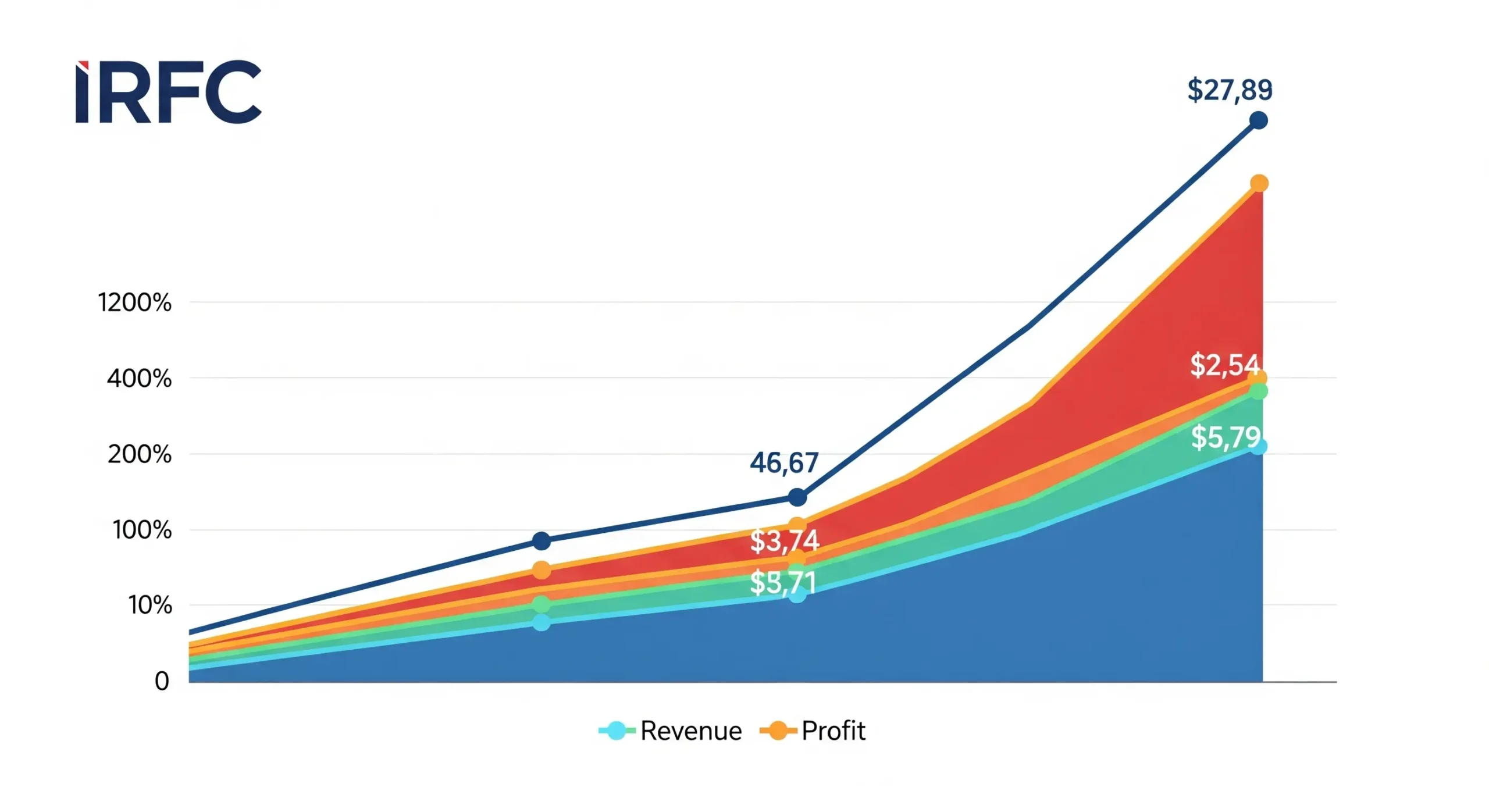

- उच्च रिटर्न की संभावना (Potential for High Returns): लंबी अवधि में शेयर बाजार ने ऐतिहासिक रूप से बैंक FD और अन्य पारंपरिक निवेशों से कहीं बेहतर रिटर्न दिया है। भारत में इक्विटी बाजार ने लंबी अवधि में (10 साल या उससे अधिक) औसतन 12% से 15% या उससे अधिक का वार्षिक रिटर्न दिया है।

- मुद्रास्फीति को मात देना (Beating Inflation): शेयर बाजार में निवेश अक्सर महंगाई दर को आसानी से मात दे देता है, जिससे आपकी क्रय शक्ति बढ़ती है और धन निर्माण (Wealth Creation) होता है।

- उच्च तरलता (High Liquidity): शेयरों को आसानी से खरीदा और बेचा जा सकता है, जिससे आवश्यकता पड़ने पर तुरंत नकदी उपलब्ध हो जाती है।

- विविधता (Diversification): आप विभिन्न कंपनियों, उद्योगों और क्षेत्रों में निवेश करके अपने पोर्टफोलियो को विविध बना सकते हैं।

- पूंजीगत लाभ (Capital Gains): शेयरों को कम कीमत पर खरीदकर अधिक कीमत पर बेचने से पूंजीगत लाभ मिलता है।

- लाभांश आय (Dividend Income): कुछ कंपनियां अपने मुनाफे का एक हिस्सा लाभांश के रूप में शेयरधारकों को वितरित करती हैं।

शेयर बाजार के नुकसान (Cons of Stock Market):

- उच्च जोखिम (Higher Risk): शेयर बाजार अस्थिर होता है। शेयरों की कीमतें तेजी से ऊपर या नीचे जा सकती हैं, जिससे पूंजी हानि का जोखिम होता है। रिटर्न की कोई गारंटी नहीं होती।

- ज्ञान की आवश्यकता (Knowledge Required): सफल निवेश के लिए कंपनियों, अर्थव्यवस्था और बाजार के रुझानों को समझने की आवश्यकता होती है। बिना उचित शोध और ज्ञान के निवेश जोखिम भरा हो सकता है।

- अस्थिरता (Volatility): बाजार में उतार-चढ़ाव आम बात है, जिससे निवेशकों को भावनात्मक चुनौतियों का सामना करना पड़ सकता है।

- भावनात्मक पहलू (Emotional Aspect): डर और लालच जैसे मानवीय भावनाएं गलत निवेश निर्णय लेने का कारण बन सकती हैं।

- टैक्स (Taxation): शेयर बाजार से होने वाले मुनाफे पर पूंजीगत लाभ कर (Capital Gains Tax) लगता है:

- शॉर्ट टर्म कैपिटल गेन (STCG): यदि शेयर खरीदने के 12 महीने के भीतर बेचे जाते हैं, तो मुनाफे पर 15% की दर से टैक्स लगता है।

- लॉन्ग टर्म कैपिटल गेन (LTCG): यदि शेयर 12 महीने के बाद बेचे जाते हैं, तो ₹1 लाख तक के मुनाफे पर कोई टैक्स नहीं लगता है, जबकि ₹1 लाख से अधिक के मुनाफे पर 10% की दर से टैक्स लगता है।

सीधा मुकाबला – रिटर्न, जोखिम और तरलता में कौन आगे? (Direct Comparison – Returns, Risk, and Liquidity)

आइए एक टेबल में शेयर बाजार और बैंक FD की तुलना करते हैं: stock market vs bank fd

| विशेषता | बैंक FD (फिक्स्ड डिपॉजिट) | शेयर बाजार (Stock Market) |

| रिटर्न | कम (औसतन 6.5% – 7.5%)। महंगाई से कम। | उच्च (ऐतिहासिक रूप से औसतन 12% – 15%+)। महंगाई को मात देता है। |

| जोखिम | बहुत कम। पूंजी की सुरक्षा की गारंटी (DICGC ₹5 लाख तक)। | उच्च। पूंजी हानि की संभावना। |

| सुरक्षा | उच्च | निम्न से मध्यम (बाजार के उतार-चढ़ाव के अधीन) |

| तरलता | मध्यम (समय से पहले तोड़ने पर पेनल्टी)। | उच्च (आसानी से खरीदा और बेचा जा सकता है)। |

| टैक्स | ब्याज आय पर इनकम टैक्स स्लैब के अनुसार। | पूंजीगत लाभ पर STCG (15%) या LTCG (10% ₹1 लाख से ऊपर)। |

| मुद्रास्फीति पर प्रभाव | क्रय शक्ति कम होने का जोखिम अधिक। | महंगाई को मात देने की क्षमता। |

| ज्ञान की आवश्यकता | बहुत कम | उच्च (बाजार अनुसंधान और विश्लेषण)। |

| उतार-चढ़ाव | स्थिर, कोई उतार-चढ़ाव नहीं। | बहुत अधिक। |

| उपयुक्तता | जोखिम से बचने वाले, अल्पकालिक लक्ष्य, पूंजी संरक्षण। | जोखिम लेने वाले, दीर्घकालिक लक्ष्य, धन निर्माण। |

आपके वित्तीय लक्ष्य और जोखिम सहनशीलता (Your Financial Goals & Risk Tolerance)

निवेश का कोई एक ‘सर्वश्रेष्ठ’ विकल्प नहीं होता। सबसे अच्छा विकल्प वह है जो आपके व्यक्तिगत वित्तीय लक्ष्यों, आपकी जोखिम सहनशीलता (Risk Tolerance) और आपके निवेश क्षितिज (Investment Horizon) के अनुकूल हो।

- यदि आपके लक्ष्य अल्पकालिक हैं (जैसे 1-3 वर्ष), और आप अपनी पूंजी की सुरक्षा सुनिश्चित करना चाहते हैं, तो बैंक FD एक सुरक्षित विकल्प हो सकता है।

- यदि आपके लक्ष्य दीर्घकालिक हैं (जैसे 5 वर्ष या उससे अधिक), और आप उच्च रिटर्न के लिए कुछ जोखिम लेने को तैयार हैं, तो शेयर बाजार में निवेश करना अधिक फायदेमंद साबित हो सकता है। लंबी अवधि में, शेयर बाजार की अस्थिरता का प्रभाव कम हो जाता है और चक्रवृद्धि (Compounding) की शक्ति आपके धन को तेजी से बढ़ा सकती है।

- जोखिम सहनशीलता एक महत्वपूर्ण कारक है। यदि बाजार के उतार-चढ़ाव से आपको अत्यधिक चिंता होती है, तो FD आपके लिए बेहतर हो सकती है। लेकिन यदि आप इन उतार-चढ़ावों को अवसरों के रूप में देखते हैं, तो शेयर बाजार में संभावनाएं अधिक हैं।

दोनों का संयोजन – एक संतुलित रणनीति (Combination of Both – A Balanced Strategy)

एक समझदार निवेशक अक्सर ‘एसेट एलोकेशन’ (Asset Allocation) के सिद्धांत का पालन करता है, जिसका अर्थ है अपने पोर्टफोलियो को विभिन्न एसेट क्लास में बांटना। आप अपनी कुछ पूंजी को बैंक FD में सुरक्षित रख सकते हैं (एक आपातकालीन फंड या अल्पकालिक लक्ष्यों के लिए), जबकि बाकी को शेयर बाजार में निवेश कर सकते हैं ताकि लंबी अवधि में धन निर्माण और महंगाई को मात दे सकें।

उदाहरण के लिए, एक युवा निवेशक अपनी अधिकांश पूंजी शेयर बाजार में लगा सकता है, जबकि एक सेवानिवृत्त व्यक्ति FD जैसे सुरक्षित विकल्पों में अधिक निवेश कर सकता है। समय के साथ अपनी रणनीति की समीक्षा करना और उसे अपने बदलते लक्ष्यों और जोखिम प्रोफाइल के अनुसार समायोजित करना महत्वपूर्ण है।

निष्कर्ष (Conclusion)

शेयर बाजार और बैंक FD दोनों के अपने फायदे और नुकसान हैं। रिटर्न के मामले में, ऐतिहासिक रूप से शेयर बाजार ने बैंक FD से कहीं बेहतर प्रदर्शन किया है, खासकर लंबी अवधि में। हालाँकि, यह उच्च जोखिम के साथ आता है। दूसरी ओर, बैंक FD पूंजी की सुरक्षा और निश्चित, अनुमानित रिटर्न प्रदान करती है, लेकिन अक्सर महंगाई को मात नहीं दे पाती।